نقدینه - شاخص کل بورس کشور از ابتدای سال و متاثر از تنشهای منطقه و حتی سیاستهای کلان اقتصادی، بازدهی منفی ۵ درصدی را کسب کرد. حال در این بازار چه افرادی توانستند عملکرد مطلوبی از خود به جای بگذارند؟

به گزارش پایگاه خبری نقدینه ، شاید کمتر کسی فکر میکرد که بورس کشور وارد چهارمین سال رکودی خود شود. حتی اکثر کارشناسان، سال ۱۴۰۳ را سال بورس نامگذاری کرده و معتقد بودند که تنها تهدید این بازار در سال جدید، انتخابات آمریکا خواهد بود. اما حال و بعد از گذشت قریب به ۸ ماه مشخص شد که انتخابات آمریکا کمترین تاثیر را بر بازار گذاشته و بورس کشور بیشتر متاثر از ریسکهای سیستماتیک به مسیر خود ادامه میدهد.این فراز و فرودها مختص به سال ۱۴۰۳ نبوده و نخواهد بود. به عنوان مثال در سال گذشته، هیچ تحلیلگری در تحلیلهای خود، افزایش نرخ خوراک پتروشیمیها و افزایش عوارض صادرات فولادیها را لحاظ نکرده بود اما متاثر از همین عوامل، آب شدن سبد خود را نظارهگر بودند.

حال که اهمیت سیاستها و رصد اخبار بر بورس مشخص شد، واضحا آن اشخاصی برنده این بازارند که بتوانند بسته به شرایط، چینش سبد خود را بهینه کنند. به عنوان مثال با عرضه سیمان در بورس کالا، وزن این صنعت را در سبد خود افزایش دهند و با افزایش نرخ خوراک پتروشیمی، سریعا در راستای جابهجایی نماد خود اقدام کنند.

اما باز هم مشکل دیگری وجود دارد. عدم تقارن اطلاعاتی و دامنه نوسان محدود سبب میشود که خبرهترین، با تجربهترین و بهروزترین تحلیلگران نیز نتوانند در مدیریت سبد خود کارا عمل کنند. چرا که عدهای که رانت اطلاعاتی دارند، زودتر درصدد جابهجایی سبد خود بر میآیند و حتی اردرهای فروش آنهایی که به الگورتیم و استیشنهای معاملاتی دسترسی دارند، زودتر از بقیه پاسخ داده میشود.

حال سوال اینجاست: با چه سازوکاری میتوان در این بازی نابرابر بازدهی معقولی کسب کرد؟

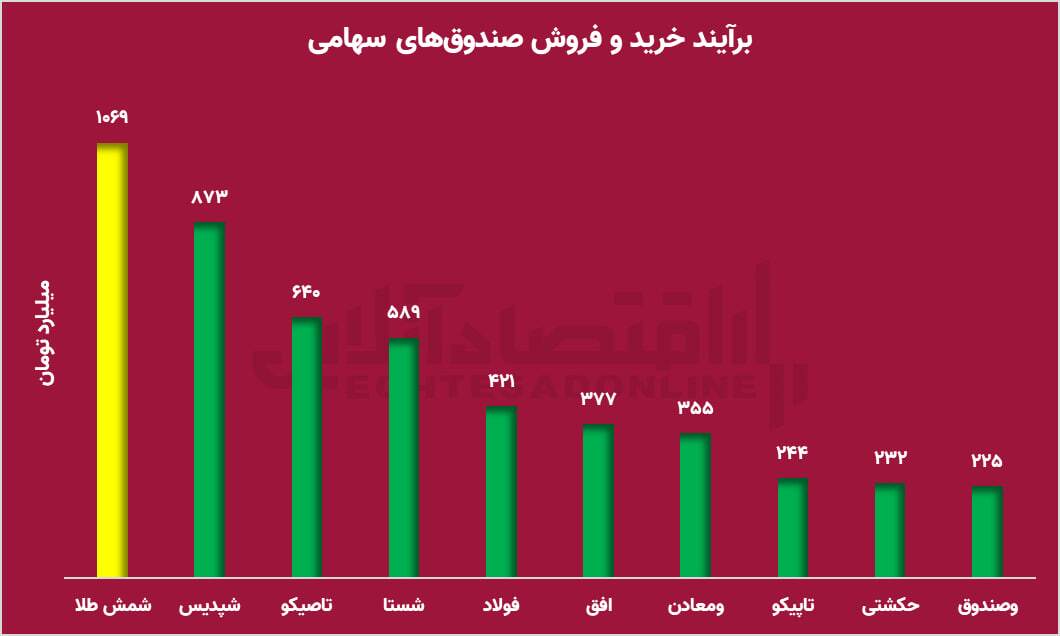

همانطور که مشخص است، صندوقهای سهامی در سال ۱۴۰۳ بیشترین وزن خرید خود را به طلا تخصیص دادند. باید گفت که بازدهی طلا در این بازه زمانی ۲۷ درصد و بازدهی شاخص کل و شاخص هموزن به ترتیب منفی ۵ و منفی ۷ درصد بوده است. «شپدیس» و «تاصیکو» در رتبههای بعدی قرار دارند که بازدهی آنها نیز به ترتیب ۲۳ و ۱۷ درصد بوده است.

واضحا میتوان مدعی بود که صندوقها به واسطه تیم مدیریت حرفهای که در اختیار دارند، امکان رصد همهجانبه بازار برای آنها بیشتر بوده که جدول بالا بخشی از مدیریت سرمایه آنها را به رخ میکشد.

به نظر میرسد برای بقا در این بازار و کسب بازدهیهای معقول، سرمایهگذاری در صندوقها بسته به میزان ریسک پذیری افراد میتواند گزینه بسیار مناسبی باشد. البته پیش از ورود به هر یک از صندوقها، رصد بازدهی سالهای قبل آن صندوق، بازارگردان، چینش سبد و قدرت نقدشوندگی آن را در نظر بگیرید تا به جای خرید صندوقی که وزن بیشری به فولاد داده است، وارد صندوقهایی شوید که در انتخاب نمادها هوشمندانهتر عمل کردند.