به گزارش پایگاه خبری نقدینه ، تیر ماه امسال، بانک مرکزی در مراسمی از ریال دیجیتال رونمایی کرد و مزایای مهمی را در استفاده از آن برشمرد.

در این مراسم، محمدرضا فرزین، رئیس کل بانک مرکزی در خصوص مزایای استفاده از این نوآوری در نظام پرداختی کشور اظهار کرد: ریال دیجیتال در بستر دفتر کل یا DLT پیاده شده و کارایی حوزه نظارت بر پرداخت را برای بانک مرکزی افزایش میدهد و، چون مستقیما به کیف پول افراد واریز میشود، عملیات سیاست پولی را نیز تسهیل میکند. ریال دیجیتال علاوه بر این ابزاری برای پدافند غیرعامل بشمار میرود و همچنین به کاهش آثار تحریم نیز کمک میکند.

مهران محرمیان، معاون سابق فناوریهای نوین بانک مرکزی نیز بیان کرد: با حذف اسکناس از جیبهای مردم، گاهی افراد در پرداخت خرد با مشکل مواجه میشدند. برای حل این مشکل یک راهکار چاپ اسکناس بود که اقدامی رو به عقب بود. از طرفی کشورهای دنیا نیز بیشتر در جهت حذف اسکناس حرکت کردهاند و در تجربه دوران کرونا نیز مشاهده کردیم که کشور در حذف اسکناس با هیچ مشکلی مواجه نشد. به همین جهت بانک مرکزی جمهوری اسلامی ایران برای برداشتن یک گام رو به جلو جهت حذف اسکناس از سطح جامعه، از ریال دیجیتال رونمایی کرده است.

گذشته و حال نظام پرداخت فرامرزی

در همین راستا، مرکز پژوهشهای مجلس روز شنبه ۱۴ مهرماه، سومین گزارش مفصل خود در خصوص ریال دیجیتال بانک مرکزی را با تمرکز بر حوزه پرداختهای فرامرزی منتشر کرد. در این گزارش به نکات مهمی پرداخته شده که در ادامه به آنها اشاره میشود:

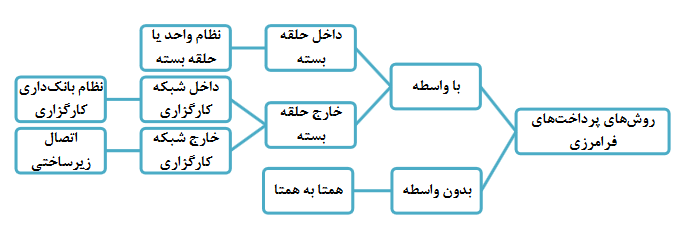

روشهای پرداخت فرامرزی، به دو دسته کلی باواسطه و بیواسطه تقسیم میشوند. در حال حاضر، این پرداختها عمدتا از طریق واسطههای مالی مانند بانکها و زیرساختهای مالی فرامرزی انجام میشود. انجمن ارتباطات مالی بین بانکی در سراسر جهان (سوئیفت) پلتفرم پیامرسانی جهانیای را برای تراکنشهای بانکی فرامرزی ارائه کرده است که بیش از ۱۱۰۰۰ موسسه در بیش از ۲۰۰ کشور در آن عضویت دارند و بیشترین سهم بازار را در بین پلتفرمهای جایگزین خود مانند CIPS، UPI و SPFS دارد که به ترتیب متعلق به چین، هند و روسیه هستند.

امروزه اغلب پرداختهای عمدهفروشی فرامرزی از طریق زنجیرهای از بانکهای کارگزار (Correspondent Banks) پردازش میشوند و پرداختهای خردهفروشی فرامرزی نیز اغلب به سیستمهای حلقه بسته (Closed-Loop Systems) متکی هستند. با گذشت زمان، کشورها با هدف افزایش سرعت، کاهش هزینه، ایجاد فضای رقابت و تسهیل پرداختهای فرامرزی، اقدام به نوآوریهایی در این زمینه کردند که تحت عنوان اتصال زیرساختی (Interlinking) قابل طرح است. آخرین نوآوری در این زمینه نیز پرداختهای همتا به همتا (P۲P) است که باظهور فناوری بلاکچین شناخته شده است.

از آنجا که بانکهای کارگزار در سطح جهانی تجارت میکنند، باید از روندها و قوانین حاکم پیروی کنند که میتوان به قوانین مبارزه با پولشویی، مقررات تامین مالی تروریسم، قوانین شفافیت مالیاتی و تحریمهای اقتصادی و تجاری اشاره کرد. اجرای دقیق این قبیل مقررات منجر به هزینههای سنگین در سراسر صنعت بانکی شده است و در همین راستا توسعه سازوکارهای جایگزین نظام پرداخت متعارف مبتنی بر فناوری دفتر کل توزیع یافته (DLT) و به ویژه بلاکچین مور توجه بسیاری از کشورهای جهان قرار گرفته است و بالغ بر ۱۰۰ کشور که حدود ۹۰ درصد از GDP جهان را در دست دارند، در حال توسعه پروژههای پول دیجیتال بانک مرکزی یا CBDC هستند.

مزایای مهم پول دیجیتال بانک مرکزی

این گزارش توضیح میدهد که، چون نظام پرداخت فرامرزی در جهان عمدتا بر مبنای دو رکن بانکهای کارگزار و پیامرسان مالی سوئیفت بنا شده است، این امکان برای کشورهای دارای سلطه فراهم شده تا با اعمال تحریم، از انجام تراکنشهای مغایر با اهداف دلخواه خود جلوگیری کنند؛ برای مثال تحریمهای مالی به کشورهایی مانند ایران، کرهشمالی، ونزوئلا، روسیه و کوبا.

در نتیجه با استفاده از ریال دیجیتال (پول دیجیتال بانک مرکزی ایران) در پرداختهای فرامرزی، کشور میتواند در تسویه بخشی از معاملات تجاری خود به ریال تکیه کند و واسطهگری دلار را کنار بزند. بهکارگیری این ابزار در پرداختهای خارجی، مزایای دیگری نظیر شفافیت، افزایش دسترسی و کارآمدی تراکنشها و همچنین کاهش ریسک و پیچیدگی آنها را نیز به دنبال خواهد داشت.

در بخش فنی نیز نتایج پژوهش نشان میدهد که استفاده از پول دیجیتال بانک مرکزی در پرداختهای فرامرزی، میتواند مدت انجام تراکش را به ۳۰-۱۰ ثانیه و هزینه انجام آن را به ۱ درصد مبلغ تراکنش کاهش دهد؛ در صورتی که در حالت عادی یعنی استفاده از بانکهای کارگزار، این اعداد به ۱-۵ روز کاری و هزینه ۲-۷ درصد تراکنش افزایش مییابد.

نکاتی قابل توجه در استفاده از ریال دیجیتال

در این مسیر، مهمترین نکاتی که بانک مرکزی باید در توسعه نقشه راه حرکت به سمت پول دیجیتال برای تسویه معاملات فرامرزی مد نظر قرار دهد به شرح زیر است:

۱ – استفاده از ظرفیت مجامع بین المللی مثل اوراسیا، بریکس، اتحادیه پایاپای آسیایی و ... در ایجاد پروژههای چندجانبه و پرهیز از هرگونه توسعه یکجانبه چنین ابزاری.

۲ – بهرهگیری از توان نخبگان دانشگاهی و مراکز علمی

۳ – توجه به ظرفیتهای بخش خصوصی و استفاده از آن در قالب قراردادهای مشارکت عمومی-خصوصی

۴ – تعامل مستمر با مؤسسات و بانکهای مرکزی فعال در این زمینه با هدف پیشرفت د ر تحقیق و توسعه

۵ – توجه همزمان به مدلهای مختلف پیادهسازی و اجرا با هدف کاهش ریسک شکست

۶. استفاده از ظرفیت دستگاه دیپلماسی و توجه به شرکای تجاری-سیاسی

۷. توجه به ریسکها و چالشهای خاص کشور نظیر مسائل تحریمی

در راستای همین لزوم تعامل مستمر با بانکهای مرکزی کشورها و استفاده از ظرفیتهای دیپلماسی اقتصادی و همچنین بهرهگیری از ظرفیت مجامع بینالمللی مثل اوراسیا و بریکس، محمدرضا فرزین، رئیس کل بانک مرکزی، در دومین اجلاس روسای بانک مرکزی کشورهای عضو گروه بریکس در مسکو که هفته گذشته برگزار شد اظهار کرد: موضوع ابزار پرداخت در بریکس و یادداشت مقدماتی موسوم به BCBPI با هدف ایجاد یک پلتفرم تسویه برای پرداختهای فرامرزی بر اساس سیستمهای تسویه ناخالص آنی (RTGS) و یا پولهای دیجیتال بانکهای مرکزی (CBDCs) اعضاء بریکس پیشنهاد شده است که با توجه به جایگاه و تاثیر پرداختهای فرامرزی در سایر موضوعات، اهمیت بسیار زیادی دارد و انتظار میرود با جدیت و فوریت بیشتری پیگیری شود.

فرزین در ادامه گفت: ایجاد پلتفرمی برای تسویه بین دولتها و زیرساخت سپرده گذاری مبتنی بر فناوری دفاتر کل توزیع شده برای انجام معاملات فرامرزی با اوراق بهادار به عنوان پروژهای با پیچیدگیهای فنی و عملیاتی و با اهمیت زیاد ارزیابی میشود. معتقدیم که از طریق گفتگو و همکاری مستمر، میتوانیم زمینههای مشترکی را پیدا کنیم که منعکسکننده منافع همه کشورهای بریکس باشد. تعهد مشترک ما به تقویت همکاریهای اقتصادی، تجاری و مالی برای دستیابی به توسعه و رفاه مشترک، حیاتی است.

تعامل با بانکهای مرکزی برای ایجاد چنین سازوکار پرداختی مستلزم ثبات اقتصادی است و از این حیث کشور ما به جهت تورم مزمن و جهشهای پیدرپی نرخ ارز نیازمند ارائه راهکارهایی برای طرفهای مقابل است تا بتواند ضمن جلب اعتماد ایشان برای ورود به سازکار پرداخت مبتنی بر پول دیجیتال، از پایداری روابط اطمینان حاصل کند. از سوی دیگر این نوآوری میتواند آثاری مثل بیثباتی مالی، نوسانات ارزی، جایگزینی ارز و ... به همراه داشته باشد که مقام پولی باید برای هر یک از آنها تدابیری بیندیشد. ایجاد چنین سازکاری میتواند کانال جدیدی برای پیادهسازی سیاستهای ارزی باشد که طبعا بر سیاستهای پولی و تاثیر متقابل آنها اثرگذار خواهد بود.

سلطه ارزهای جهانروا و ساختار کنونی پرداختهای فرامرزی در جهان باعث شده تا کشورهای متخاصم با عدم ارائه ابزارهای تسویه و یا تهدید طرفین تجاری از همکاری با ما، روابط تجاری کشور را محدود و یا پرهزینه و غیرشفاف کند. از این رو یکی از راهبردهای جمهوری اسلامی ایران برای مقابله با تحریم باید توجه به تعبیه سازوکارهای جایگزین پرداخت مانند استفاده از ظرفیت پول دیجیتال بانک مرکزی باشد.