به گزارش پایگاه خبری نقدینه ، دریافت وامهای ارزانقیمت و در کل تسهیلات کمبهره همواره مورد توجه خانوارها بوده است. این موضوع برای دولت و مجلس نیز بهسان یک عصای معجزه برای ایجاد رضایت عمومی عمل میکند. اعطای تسهیلات تکلیفی قرضالحسنه در راستای بهبود رفاه گروههای خاص و گروههای آسیبپذیر، ایجاد مشوق برای تشکیل خانواده، بهبود وضعیت فرزندآوری و مواردی از این دست ازجمله سیاستهایی است که بهویژه در سالهای گذشته مورد توجه دولتمردان قرار گرفته است.

آمارها نشان میدهد برخلاف شعارهای عدالتخواهانه بهویژه در دهه ۸۰، سهم تسهیلات قرضالحسنه در دهه ۸۰ و نیمه اول دهه ۹۰ از کل تسهیلات نظام بانکی ناچیز بوده و این میزان عمدتا در سالهای اخیر افزایش قابل توجهی داشته است، بهطوریکه سهم مانده تسهیلات قرضالحسنه از ۴ درصد در دهه ۸۰ و ۵ درصد در نیمه اول دهه ۹۰ حالا به بیش از ۱۳ درصد در سال ۱۴۰۲ رسیده است. همچنین نسبت تسهیلات قرضالحسنه به سپردههای پسانداز قرضالحسنه از ۴۰ درصد در دهه ۱۳۸۰ و ۷۰ تا ۸۰ درصد در دهه ۹۰ حالا به بیش از ۱۰۰ درصد در دو سال اخیر رسیده است.

رکوردشکنی اعطای تسهیلات قرضالحسنه

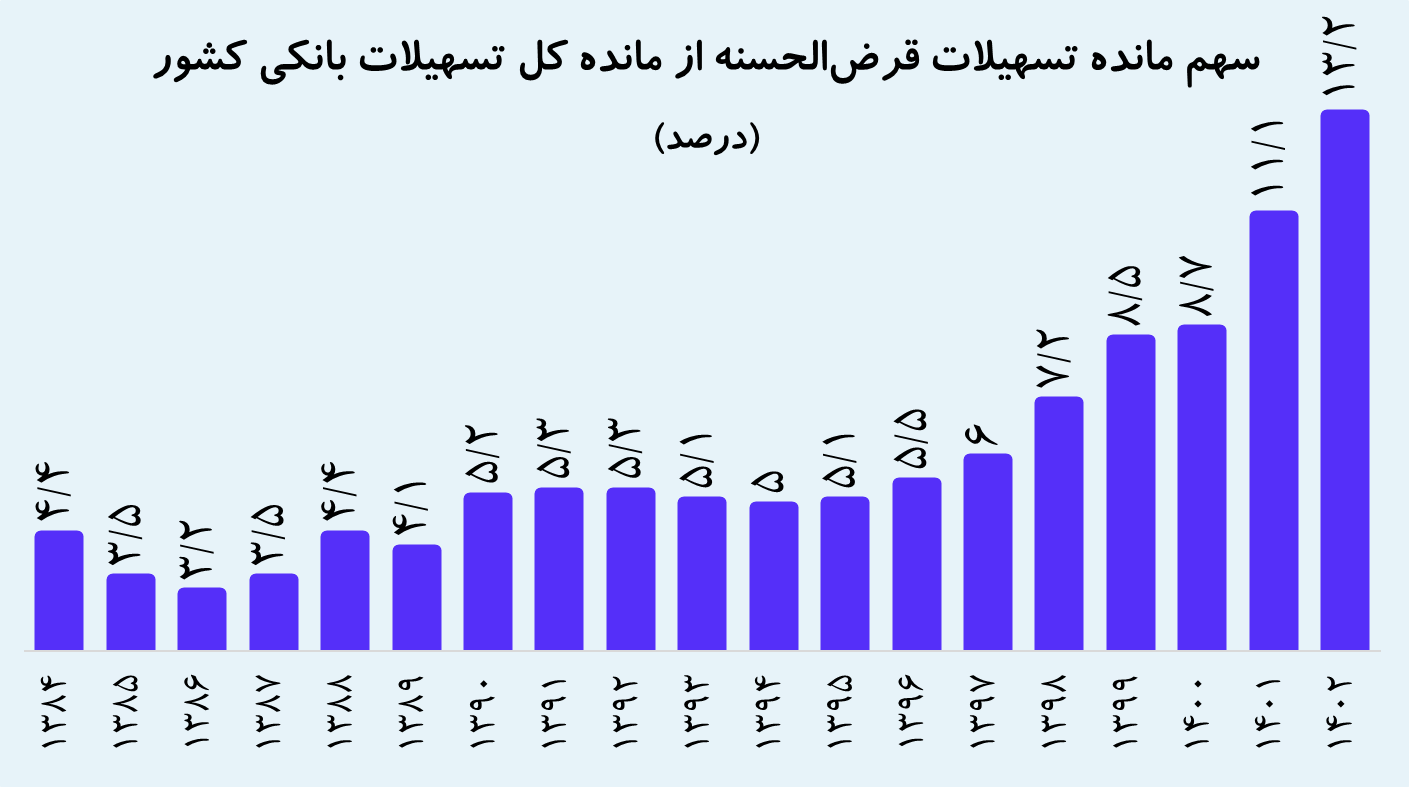

آنطور که آمارهای نمودار شماره یک نشان میدهد، سهم مانده تسهیلات قرضالحسنه از مانده کل تسهیلات نظام بانکی از سال ۱۳۸۴ تا ۱۳۹۵ در محدوده ۴.۵ تا ۵ درصد بوده و حتی در سالهای ۱۳۸۵ تا ۱۳۸۷ به ۳.۵ درصد نیز رسید. این میزان در سال ۹۶ و ۹۷ به ۵.۵ و ۶ درصد رسید، در سالهای ۹۸ تا ۱۴۰۰ به ۷ تا ۸.۷ درصد رسید و درنهایت طی سالهای ۱۴۰۱ و ۱۴۰۲ این مقدار به ۱۱.۱ و ۱۳.۲ درصد رسیده است، ارقامی که بالاترین سهم تسهیلات قرضالحسنه از مانده کل تسهیلات نظام بانکی در دو دهه اخیر است.

این گزارش علاوهبر سهم تسهیلات قرضالحسنه از مانده کل تسهیلات نظام بانکی، براساس دو شاخص دیگر نیز روند تسهیلات قرضالحسنه در نظام بانکی را بررسی کرده است. اولی سهم تسهیلات قرضالحسنه از کل سپردههای قرضالحسنه پسانداز است. نگاهی به این آمار نشان میدهد نسبت تسهیلات قرضالحسنه پسانداز به سپردههای قرضالحسنه پسانداز از حدود ۳۰ تا ۴۰ درصد در سالهای ۱۳۸۴ تا ۱۳۸۷ به ۷۰ درصد تا سال ۱۳۹۱ رسیده است. این میزان تا سال ۱۳۹۸ به ۸۰ درصد رسیده، در سال ۱۳۹۹ با تکالیف تسهیلات کرونایی به ۸۹ درصد، در سال ۱۴۰۰ به ۹۵ درصد و در دو سال اخیر به ۱۰۲ و ۱۰۶ درصد رسیده است.

اما با لحاظ صددرصد سپردههای قرضالحسنه پسانداز + ۵۰ درصد سپرده قرضالحسنه جاری نیز سهم تسهیلات قرضالحسنه از حدود ۱۶ درصد در سال ۱۳۸۴ به ۳۴ درصد تا سال ۱۳۹۱، به ۳۸ درصد تا سال ۱۳۹۸ و به ۵۲ درصد در سال ۱۴۰۲ رسیده است. به عبارتی هر دو شاخص نشان میدهد در سال ۱۴۰۲ علاوهبر کل سپردههای قرضالحسنه پسانداز، بخشی از سپردههای قرضالحسنه جاری نیز به کمک تسهیلات قرضالحسنه آمده است. آنطور که در ادامه توضیح داده میشود، برخلاف برخی ادعاها مبنیبر وجود ظرفیتهای گسترده تسهیلاتدهی قرضالحسنه در نظام بانکی، کارشناسان معتقدند مجلس و دولت نباید بیش از این به نظام بانکی برای اعطای تسهیلات قرضالحسنه فشار بیاورد؛ چراکه بانک مرکزی در ادامه مجبور خواهد شد منابع آن را از طریق پایه پولی یا منابع صندوق توسعه ملی یا روشهای دیگر (کاهش نرخ ذخیره قانونی و امثالهم) تامین کند.

رشد ۶۸ تسهیلات قرضالحسنه در سال ۱۴۰۲

براساس گزارش بانک مرکزی از بخشها و اهداف تسهیلات اعطایی، در سال ۱۴۰۲ از مجموع ۵۶۰۰ همت تسهیلات اعطایی و امهالی نظام بانکی، حدود ۴۵۳ هزار و ۳۱۱ میلیارد تومان آن تسهیلات قرضالحسنه بوده است. این مقدار معادل بیش از ۸ درصد کل تسهیلات اعطایی و امهالی نظام بانکی بوده است. طی سال گذشته تسهیلات اعطایی قرضالحسنه رشد ۶۸ درصدی نسبت به رقم نزدیک به ۲۷۰ همتی سال ۱۴۰۱ داشته و در ۴ ماهه نخست امسال نیز حدود ۱۷۹ همت تسهیلات قرضالحسنه پرداخت شده که نسبت به مدت مشابه سال گذشته رشد ۶۳ درصدی دارد.

لازم به ذکر است در سال ۱۴۰۲ ترکیب تسهیلات قرضالحسنه به این شکل بوده که از مجموع بیش از ۴۵۳ همت تسهیلات قرضالحسنه، حدود ۵۲.۴ درصد آن در قالب قرضالحسنه ضروری پرداخت شده، ۳۰.۴ درصد برای ازدواج، ۸ درصد فرزندآوری، ۴.۲ درصد قرضالحسنه اشتغال، ۳.۶ درصد قرضالحسنه کمیته امداد و ۱.۱ درصد نیز در قالب قرضالحسنه سازمان بهزیستی پرداخت شده است.

تسهیلات قرضالحسنه چگونه رشد کرد؟

درطول سالهای اجرای قانون عملیات بانکی بدونربا، سپردههای قرضالحسنه جاری مورد غفلت سیاستگذار بود، حتی در اصلاحاتی هم که از سالهای دهه ۱۳۷۰ در دولت و مجلس شورای اسلامی آغاز شد صرفا سپردههای قرضالحسنه پسانداز موردتوجه قرار گرفت و از سپردههای قرضالحسنه جاری بازهم غفلت شد. در طرح اصلاح قانون عملیات بانکی بدونربا نیز این روند با وجود اینکه عقد قرض در سپردههای قرضالحسنه پسانداز به وکالت تبدیل شده بود، ادامه پیدا کرد.

سپردههای قرضالحسنه جاری همچنان براساس قرض بدونبهره به تملک بانک درمیآید تنها تلاشی که برای اصلاح استفاده از رسوب منابع قرضالحسنه جاری شده، به توصیه بانک مرکزی در ماده (۱۹) بسته سیاستهای پولی و اعتباری سال ۱۳۸۷ بازمیگردد که آمده است رسوب منابع جاری قرضالحسنه که بهعنوان منابع کوتاهمدت قرضالحسنه قابل منظور کردن است و میتواند صرف اعتبارات کوتاهمدت قرضالحسنه شود؛ ولی از آنجا که الزام یا سازوکار تشویقکنندهای برای مدیریت و نظارت بر این موضوع درنظر گرفته نشده بود نتوانست در سالهای بعد چندان تاثیرگذار باشد.

اما در سالهای گذشته هیات وزیران در اجرای تکلیف مندرج در تبصره (۱۶) قانون بودجه و در آییننامه اجرایی مربوط به اعطای تسهیلات ازدواج، اشتغال و تسهیلات حمایتی، بانک مرکزی را مکلف کرد از محل صددرصد مانده سپردههای قرضالحسنه و ۵۰ درصد سپردههای قرضالحسنه جاری شبکه بانکی، به مردم تسهیلات قرضالحسنه بدهد.

برداشت اشتباه از ظرفیت تسهیلات قرضالحسنه

گرچه برخی افراد مدعی هستند بانکها ظرفیت بالایی برای اعطای تسهیلات قرضالحسنه دارند و این موضوع در گزارش اخیر یکی از پژوهشکدههای تخصصی نیز همین موضوع عنوان شده، اما کارشناسان صاحبنظر و همچنین مسئولان بانک مرکزی میگویند تصور حجم بالای ظرفیت اعطای تسهیلات قرضالحسنه ناشی از عدم درک ماهیت سپردههای قرضالحسنه جاری است.

بهعبارتی برخی افراد مدعی هستند علاوهبر سپردههای قرضالحسنه پسانداز، بانک مرکزی باید از کل ظرفیت سپردههای قرضالحسنه جاری نیز استفاده کند. این درحالی است که محمد نادعلی، مدیرکل عملیات پولی و اعتباری بانک مرکزی مهمترین علت شکلگیری صف متقاضیان تسهیلات قرضالحسنه ازدواج را کمبود منابع و شکاف میان منابع قرضالحسنه و تسهیلات عنوان و خاطرنشان میکند درحالیکه منابع قرضالحسنه بانکها تنها ۳۰ درصد رشد داشته، اما شاهد رشد ۶۰ تا ۷۰ درصدی میزان تسهیلات ازدواج توسط مجلس بودیم.

ضمن اینکه افزایش سقف فردی تسهیلات و ثابت ماندن میزان منابع به تشدید متقاضیان در صف منتهی شده است. وی تسهیلات قرضالحسنه پرداختی در قالب وام ازدواج یا فرزندآوری را حاصل منابع جدید تجهیزشده در شبکه دانست و تصریح کرد: «شبکه بانکی زمانی میتواند تسهیلات جدید پرداخت کند که این تسهیلات پرداختی به بانک بازگردند، بنابراین در این حوزه مانده تسهیلات ملاک عمل نیست، بلکه میزان تسهیلات برگشتی به اضافه رشد سپردههای قرضالحسنه ملاک است که تبدیل به منابع جدید میشود؛ با این حساب توان بانکها بیش از این نیست.» وی حداکثر توان پرداخت تسهیلات قرضالحسنه از سوی شبکه بانکی را ۳۰۰ هزار میلیارد تومان عنوان کرد و افزود: «از این میزان سهم تسهیلات ازدواج و فرزندآوری ۲۰۰ همت و سهم تسهیلات اشتغال ۱۰۰ همت است. بر این اساس بود که موضوع در مجمع تشخیص مصلحت نظام مطرح شد.»

مدیرکل عملیات پولی و اعتباری بانک مرکزی میگوید بانک مرکزی درعینحال برای استفاده حداکثری از منابع شبکه بانکی علاوهبر سپردههای قرضالحسنه پسانداز، سپردههای قرضالحسنه جاری را نیز برای پرداخت وام ازدواج درگیر کرد و تا ۵۰ درصد تغییر در مانده حساب جاری بانکها به پرداخت تسهیلات قرضالحسنه ازدواج و فرزندآوری و اشتغال را در ابلاغیه سهمیه بانکها لحاظ کرده است. نادعلی گفت براساس قانون منابع قرضالحسنه پسانداز به اضافه منابع قرضالحسنه جاری باید صرف امور قرضالحسنه ازدواج و فرزندآوری شود؛ بر این اساس اگر فرضا مانده سپرده قرضالحسنه بانکها ۸۰۰ هزار میلیارد تومان باشد باید توجه داشت که سپردهگذاران معادل رقم سپردهگذاریشده از بانک طلبکار هستند و بانک این منابع را وام قرضالحسنه داده است و باید بازگردد.

دوره بازگشت این تسهیلات که قبلا هفتساله بود الان ۱۰ ساله شده، لذا از هر وام پرداختشده سالانه فقط ۱۰ درصد آن به بانک بازمیگردد. بهعبارت دیگر، از این ۸۰۰ همت منابع قرضالحسنه سالانه ۸۰ همت از آن به بانک بازمیگردد. این منابع بازگشتی و منابع جدیدی که طی سال توسط بانکها تجهیز میشوند صرف پرداخت تسهیلات قرضالحسنه جدید به متقاضیان میشود. مدیرکل عملیات پولی و اعتباری بانک مرکزی در پایان به نکته مهمی اشاره میکند و میگوید براساس قانون پیش از این بین ۵ تا ۷ درصد منابع قرضالحسنه جاری، تکلیف میشد که الان این درصد برداشته شده است. ضمن اینکه حساب قرضالحسنه جاری، حسابهای دیداری یا جاری هستند و پولی که در این حسابها وجود دارد از گردش بالایی برخوردارند و این پول نیز رسوب زیادی در حساب جاری ندارد. ضمن اینکه این حسابهای جاری به بانکها کمک میکنند نرخ تجهیز منابع را کاهش دهند تا بتوانند تسهیلات ۲۳ درصدی پرداخت کنند.

حل یک خلاء قانونی قدیمی

اما اینکه چرا در سالهای قبل و بهتر بگوییم در دهه ۸۰ و اوایل دهه ۹۰ سهم تسهیلات قرضالحسنه از کل تسهیلات نظام بانکی کم بود، لازم است این موضوع را آسیبشناسی کنیم. بنابر نظر کارشناسان (گزارش اخیر پژوهشکده پولی و بانکی بانک مرکزی ایران) منشا اصلی انحرافی که در منابع قرضالحسنه در سالهای گذشته ایجاد شد، خلأ موجود در قانون عملیات بانکی بدون بهره بوده است. طبق این قانون، همه سپردههای قرضالحسنه (اعم از جاری و پسانداز) براساس عقد قرض در اختیار بانک قرار میگیرد و صراحتا در ماده (۴) آییننامه اجرایی فصل دوم این قانون آمده است که «همه سپردههای قرضالحسنه جزء منابع بانک محسوب میشود» در واقع منابع قرضالحسنه به دلیل آنکه در نظام بانکی تجهیز شدند، به تملیک بانک درخواهد آمد و ماهیتی مشابه سرمایه بانک و آورده سهامداران خواهد داشت.

به همین دلیل امکان سیاستگذاری از طرف حاکمیت یا حتی مطالبهگری از سوی سپردهگذاران از بین خواهد رفت. از همین رو در ماده (۱۴) این قانون صرفا ذکر شده که بانکها موظفند «بخشی از منابع» خود را بهصورت قرضالحسنه در اختیار متقاضیان قرار دهند و در واقع در هیچ کجای قانون تصریح نشده که بانکها موظفند تمام سپردههای قرضالحسنه (اعم از جاری و پسانداز) را به پرداخت تسهیلات قرضالحسنه اختصاص دهند.

طبق گزارش پژوهشکده پولی و بانکی یکی از سیاستهای اشتباه درمورد صندوقهای قرضالحسنه آن بود که در سال ۱۳۷۰هیات وزیران با پیشنهاد وزارت کشور و موافقت بانک مرکزی با استدلال فعالیت این صندوقها در امور خیریه و عدم نیاز بر نظارت بانک مرکزی آن را لغو کرد. این امر منجر به رشد بیاندازه این صندوقها از سال ۱۳۷۰ تا ۱۳۸۱ و به دنبال آن ایجاد سوءاستفادههای مالی شد. به دنبال آن قانونگذاران و هیات وزیران طی یک مصوبه در سال ۱۳۸۱، مجددا نظارت بر کلیه فعالیتهای پولی و مالی سازمانها، موسسات و صندوقها را به بانک مرکزی محول کرد. تصویب لایحه تنظیم بازار غیرمتشکل پولی در سال ۱۳۸۳ بیانکننده مقررات جدید بر فعالیت صندوقهای قرضالحسنه بود که منوط بر نظارتهای شدید بر تاسیس و فعالیت اینگونه موسسات از سوی بانک مرکزی است.

اما مشکل همچنان حلنشده بود، بانکها میتوانستند منابع قرضالحسنه را که با هزینه نزدیک به صفر تجهیز کردهاند و براساس قانون مالک آن شدهاند، به جای بهکارگیری در راستای افزایش رفاه همه جامعه، بهصورت کاملا قانونی و شرعی در راستای فعالیتهای سودآور خود و یا پرداخت وامهای قرضالحسنه خرد و کلان به کارکنان خود هزینه کنند. این مساله در کنار قدرت خلق پول میتواند از مهمترین انگیزههای افراد و نهادهای مختلف جهت تاسیس بانک باشد.

بااین حال، در طرح اصلاح قانون عملیات بانکی بدون بهره که در کمیسیون اقتصادی مجلس شورای اسلامی تهیه شده، اصلاح ریشهای این مشکل پیشنهاد شده است که در قالب آن سپردههای قرضالحسنه پسانداز بر مبنای عقد وکالت در نظام بانکی تجهیز میشوند؛ لذا خلأهای قانونی و ایجاد سازوکارهای تشویقی برای جذب قرضالحسنه را میتوان با همکاری قوه مقننه و بخشهای اجرایی با تصویب قوانین جدید و تهیه دستورالعملهای اجرایی برطرف کرد. درنهایت لازم به ذکر است دلیل افزایش تسهیلات قرضالحسنه در سالهای اخیر اولا استفاده حداکثری از ظرفیت سهم ۵۰ درصدی سپردههای قرضالحسنه جاری، دوم، افزایش تعداد بانکها در کشور و برعهده گرفتن بخشی از سیاستهای تکلیفی بانکی کشور و همچنین مکلف کردن بانکها از سوی بانک مرکزی در پرداخت تسهیلات قرضالحسنه بوده است.

یک پیشنهاد به بانک مرکزی

عباس دادجوی توکلی، اقتصاددان و پژوهشگر حوزه بانکی اظهار داشت: بانکها در سالهای اخیر مکلف شدهاند ۱۰۰ درصد سپردههای قرضالحسنه پسانداز و ۵۰ درصد از سپردههای قرضالحسنه جاری را وام بدهند. بانکها حتی اگر بخواهند تمام سپرده جاری را وام بدهند، نسبت تسهیلات قرضالحسنه به سپردههای قرضالحسنه به حدود ۷۰ یا ۸۰ درصد میرسد. اما نکته این است که اصلا سپرده قابل وام دادن نیست؛ به بیان بهتر سپردههای افراد زمانی برای شما کارکرد دارد که به پشتوانه آن منابع بانک نزد بانک مرکزی شارژ شود. در غیر این صورت وام دادن از محل سپرده به خودی خود ممکن نیست. درنتیجه ما باید ببینیم موجودی حساب بانکها نزد بانک مرکزی چقدر است. سپرده قانونی بانکها نزد بانک مرکزی که پول بلاک شده است و قابل استفاده نیست. حساب دیداری بانکها نیز نزد بانک مرکزی (ER) تا اسفند پارسال حدود ۶ یا ۷ همت بوده؛ حتی با احتساب ضریب فزاینده تمام این ۷ همت به ارائه وام تخصیص پیدا نمیکند. حتی اگر چنین اتفاقی میافتاد هم بانکها شاید میتوانستد ۲ تا ۳ برابر آن خلق پول کنند که به ۱۸ همت میرسید.

اما اصلا این مساله به لحاظ نظری غلط است. آمار جدید بانک مرکزی نشان میدهد حساب دیداری بانکها نزد بانک مرکزی بابت مصارفی که در ماده ۴۶ خرید ارز آمده منفی شده است. مثل این است که بگوییم شما پولی که در حساب داشتید برداشت کردید، حساب شما خالی است و بدهکار هم هستید! یعنی اگر پول جدیدی هم به بانکها تزریق شود، بانک باید ۱.۱ همت بدهی خود را تسویه کنند. بانکها اصلا پولی برای ارائه وام ندارند. راهکار موجود برای سپرده قرضالحسنه این است که بانک مرکزی پولی را به هر دلیلی به سیستم بانکی تزریق کند و بانکها به پشتوانه آن وام بدهند؛ یعنی سپرده مهم نیست.

پیشنهاد من این است حدود ۲ یا ۳ درصد از آن نرخ ذخیره قانونی (RR) که نزد بانک مرکزی بلاک شده و بلااستفاده است آزاد شود. در این صورت بانکها میتوانند ۳ تا ۴ برابر آن خلق پول کنند و به راحتی و بدون دردسر ۱۵۰ تا ۱۶۰ همت تامین مالی کنند. اگر بخشی از منابع بلاک شده، صرف هدایت اعتباری مثل قرضالحسنه شود، هم نرخ تامین مالی بانکی کاهش پیدا میکند و هم دیگر نیازی به خلق پایه پولی نیست.

منبع:فرهیختگان