مروری بر اکوسیستم پرداخت

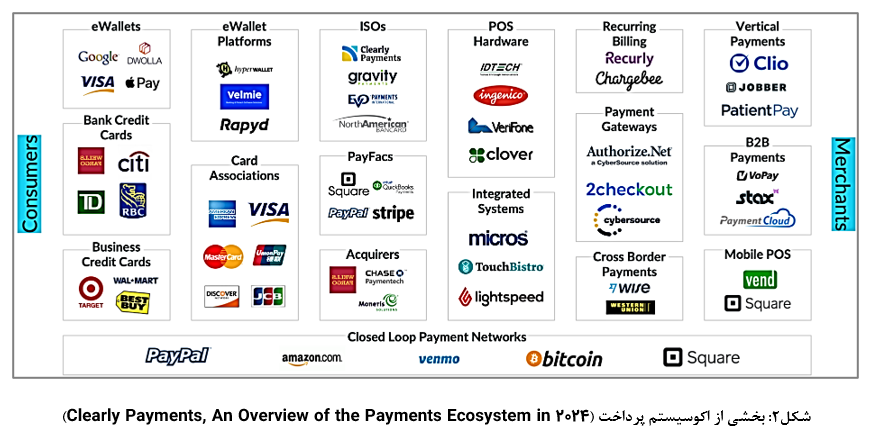

نقدینه - در اقتصاد جهانی سال ۲۰۲۴، دنیای تراکنشهای مالی به یک اکوسیستم پویا تبدیل شده است. در این فضا، بازیگران متعددی دست به دست هم دادهاند تا پردازش پرداختها را سریعتر و امنتر کنند. میتوان گستردگی و پیچیدگی این اکوسیستم را در آمار جهانی صنعت پرداخت مشاهده کرد.

به گزارش پایگاه خبری نقدینه ، پیشبینیها حاکی از آن است که بازار جهانی پردازش پرداخت تا سال ۲۰۲۷ به رقم ۵۸۷.۷۸ میلیارد دلار خواهد رسید. این آمار نشاندهنده اهمیت حیاتی متخصصان فنی در مدیریت صدور مجوزها و تسویه تراکنشهاست. حجم پرداختهای جهانی در سال ۲۰۲۳ به رقم ۳۱.۷ هزار میلیارد دلار رسیدهاست که گویای مقیاس بزرگ زیرساختهای مورد نیاز برای پردازش این تراکنشهاست.

در دهه گذشته، ظهور کیف پولهای الکترونیکی و سامانههای پرداخت موبایلی، نحوه تعامل مردم با خدمات پرداختی را تغییر دادهاست. در سال ۲۰۲۳، بیش از ۴.۵ میلیارد نفر در سراسر جهان در حال استفاده از کیف پولهای موبایلی هستند.

-

بازیگران کلیدی در صنعت پرداخت (The Key Players in Payments)

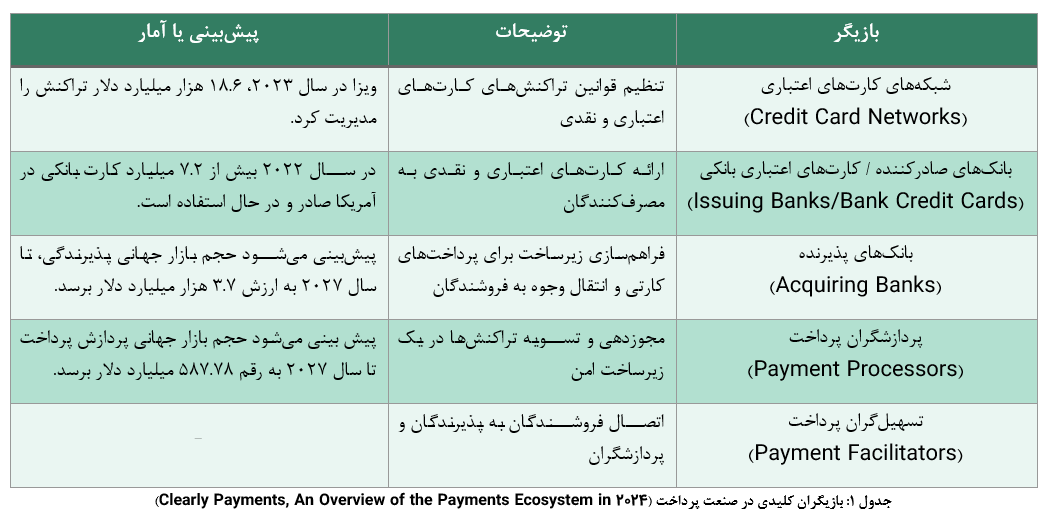

بازیگران اصلی صنعت پرداخت، زیرساختهای ضروری را برای انجام تراکنشها فراهم میکنند. آنها با رعایت استانداردها و چارچوبهای نظارتی و همچنین استفاده از فناوریهای روز، در حال ارائه محصولات و خدماتی مطابق با نیاز کاربران هستند که ایمنی تراکنشهای پرداخت را تضمین و نیاز مصرفکنندگان، فروشندگان، پذیرندگان و … را فراهم میکنند.

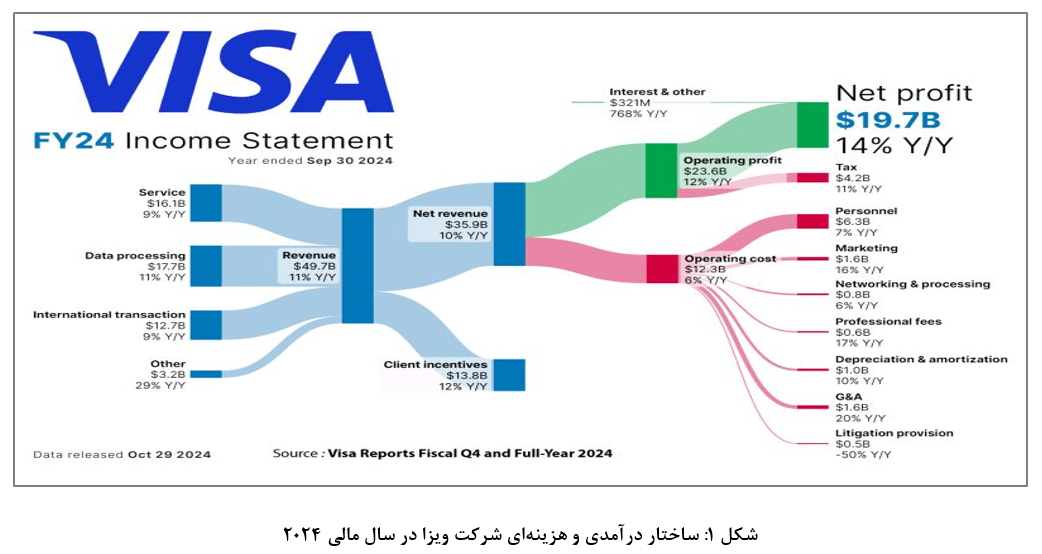

در ادامه به بررسی خلاصه ساختار درآمدی و هزینهای شرکت VISA (تاثیرگذارترین بازیگر در شبکه پرداخت) در سال مالی ۲۰۲۴ (انتهای سال مالی ۳۰ سپتامبر است) خواهیم پرداخت:

- درآمد خالص Q4 این شرکت به ۹.۶ میلیارد دلار رسیده که افزایشی ۱۲ درصد را نسبت به مدت مشابه سال مالی گذشته کسب کرده است.

- سود هر سهم در Q4 مطابق با استاندارد GAAP، ۲.۶۵ دلار اعلام شده که به معنی رشد ۱۷ درصدی نسبت به همین فصل در سال گذشته است.

- سود خالص سال مالی ۲۰۲۴ مطابق با استانداردGAAP، برابر با ۱۹.۷ میلیارد دلار محاسبه شده که رشد ۱۴ درصدی را نسبت به سال مالی گذشته ثبت کرده است.

- درآمد خالص سال مالی ۲۰۲۴ به ۳۵.۹ میلیارد دلار رسیده که ۱۰ درصد افزایش را نسبت به سال مالی گذشته نشان میدهد.

-

بازیگران پشتیبان در اکوسیستم پرداخت (Supporting Players in the Payment Ecosystem)

در جدول زیر به اختصار بازیگران پشتیبان (ابزارهای پرداخت در حال استفاده) بررسی شده و به حجم بازار پیشرو یا آمار عملکردی هر یک اشاره شدهاست.

-

تحولات احتمالی در صنعت پرداخت (Potential Disruption in Payments)

بانکداری باز (Open Banking): بانکداری باز به ارائهدهندگان خدمات مالی این امکان را میدهد که دادههای مالی کاربران خود را با اشخاص ثالث (بانکها، نهادهای مالی، کسب و کارهای فینتکی و …) به اشتراک بگذارند. این مفهوم، نوآوری را تقویت میکند اما پیشبینی میشود که فعالیت بانکهای سنتی را دچار تغییر کند. بانکداری باز امکان توسعه نرمافزارهای کاربردی جدید را برای کاربران فراهم خواهد کرد اما در کنار آن باید، زیرساختهای امنیتی بازیگران تقویت شود تا در بستر شبکهای امن تبادل داده صورت پذیرد.

ارزهای دیجیتال و ارزهای دیجیتال بانک مرکزی (Cryptocurrency and Central Bank Digital Currencies) :(CBDC) بررسی و تایید CBDCها توسط دولتها میتواند چشمانداز مالی آن کشور را تغییر دهد و بر بازیگران فعال در این حوزه تأثیرگذار باشد؛ همچنین فرصتهای جدیدی را برای توسعه محصولات و خدمات پرداخت در بستر بلاکچین ایجاد کند.

راهکارهای :BNPL ارائهدهندگان BNPL مانند Klarna و Afterpay، تأمین مالی کوتاهمدت و امکان خرید محصولات و خدمات را در شرایط تورمی ممکن میسازد.

-

جایگاه صنعت پرداخت در اقتصاد ملی

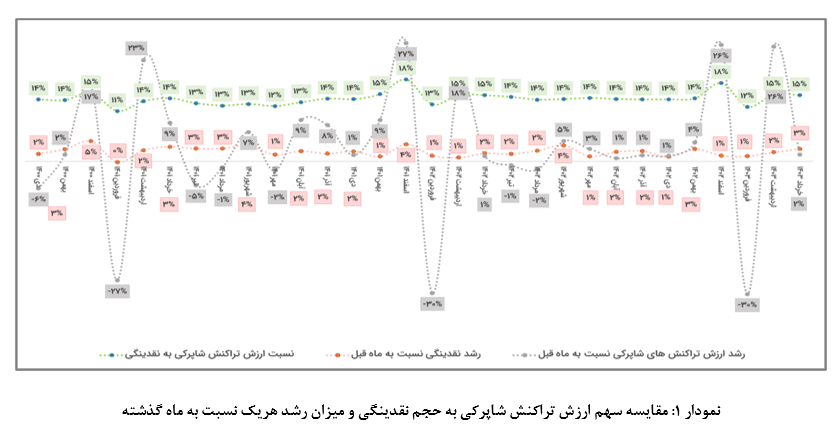

در ادامه برای بررسی جایگاه صنعت پرداخت در کشور به بررسی ۳ نسبت در اقتصاد کلان و ارزش تراکنشهای شبکه شاپرک (شبکه الکترونیکی پرداخت کارت) خواهیم پرداخت تا میزان اهمیت زیرساخت این صنعت در کشور مشخص شود.

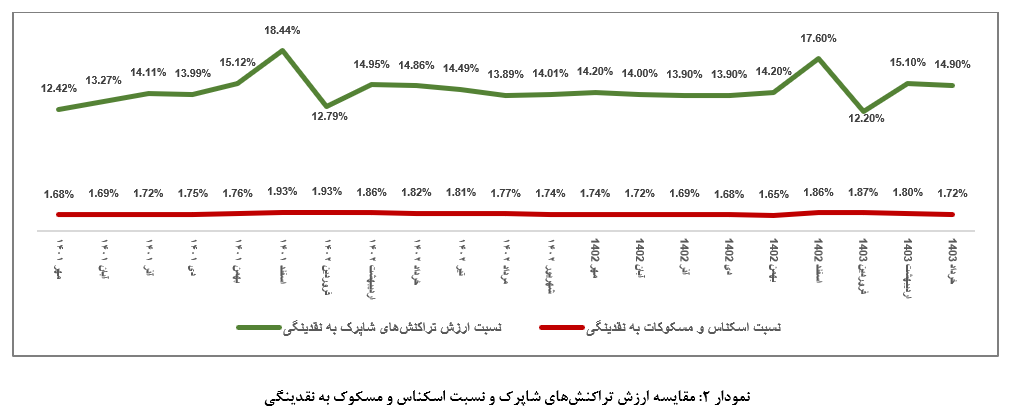

الف) نسبت تراکنشهای شاپرک به نقدینگی

این شاخص نشان میدهد که پرداختهای الکترونیکی چه سهمی از نقدینگی را تشکیل میدهند و به چه میزان در اقتصاد کشور مؤثر بودهاند. افزایش این نسبت به معنای افزایش استفاده مردم از پرداختهای الکترونیکی و تمایل کمتر به استفاده از پول نقد است. افزایش استقبال جامعه از پرداختهای الکترونیکی ناشی از عواملی چون سهولت استفاده، امنیت بیشتر و کاهش هزینههای مرتبط با پول نقد است. میانگین نسبت ارزش تراکنشهای شاپرکی به حجم نقدینگی در ماههای مختلف سال ۱۴۰۱ برابر با ۱۳.۶ درصد است؛ در حالی که این میانگین در سال ۱۴۰۲ برابر با ۱۴.۴ درصد بوده که نشان از رشد ارزش تراکنشهای شاپرکی به حجم نقدینگی است.

ب) نسبت اسکناس و مسکوک به نقدینگی

این شاخص بیانگر میزان نقدینگی است که در دست مردم به عنوان اسکناس و مسکوک قرار دارد و بهطور مستقیم بر میزان نقدینگی و چگونگی گردش آن در اقتصاد تأثیر دارد. سهم اسکناس و مسکوک در دست اشخاص از نقدینگی تقریباً ثابت مانده است.

عواملی مانند دسترسی آسان به کارتهای بانکی، افزایش ابزارهای پذیرش (POS) و توسعه درگاههای پرداخت اینترنتی (IPG) از جمله عوامل رشد ارزشهای تراکنش شاپرکی است. به این ترتیب، نقش پول نقد در اقتصاد کمرنگتر شده و پرداختهای الکترونیکی بهعنوان جایگزینی پایدار به رشد خود ادامه میدهند. البته تاثیر قانون پایانههای فروشگاهی و سامانه مودیان در سال ۱۴۰۲ در مقاطعی مانع رشد ادامهدار این روند شده اما این نسبت به رشد خود در سال جاری ادامه داده است.

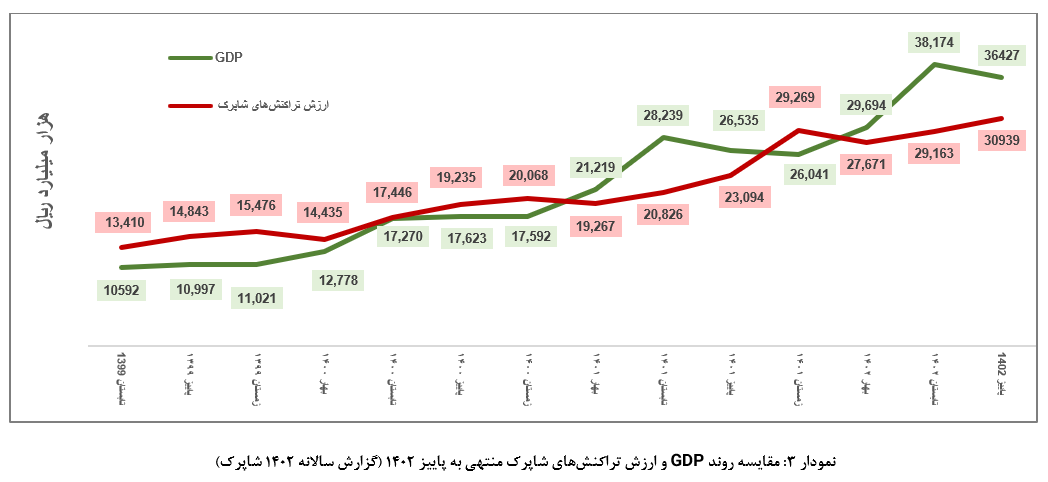

ج) مقایسه ارزش تراکنشهای شاپرک و تولید ناخالص داخلی (GDP)

مقایسه ارزرش تراکنشهای شاپرک و تولید ناخالص داخلی از تابستان ۱۳۹۹ تا بهار ۱۴۰۲ حاکی از آن است که این دو نسبت همواره در حال رشد بوده و روند ارزش تراکنشهای شاپرک بهطور مستمر (به غیر از فصل بهار نسبت به فصل زمستان سال گذشته) در حال افزایش است؛ این افزایش میتواند ناشی از رشد ابزارهای پرداخت الکترونیکی و پذیرش عمومی آنها باشد. (گزارش اقتصادی سالانه شاپرک از عملکرد شبکه پرداخت در سال ۱۴۰۲).

-

صنعت پرداخت در ایران

شرکت شاپرک (شبکه الکترونیکی پرداخت کارت) با هدف کنترل و نظارت شبکه پرداخت الکترونیک کشور به عنوان بازوی بانک مرکزی در دهم دی ماه سال ۱۳۹۰ تشکیل شد؛ در واقع پس از تصویب تأسیس شرکت شاپرک توسط شورای پول و اعتبار در اسفندماه ۱۳۸۹، این شرکت در قالب شخصیت حقوقی مستقل، تشکیل و مقرر شد عمده سهام آن بر اساس شاخصها و عملکردی معین به بانکهای مجاز واگذار شود. از جمله محصولات توسعه یافته شده در شرکت شاپرک عبارتند از: سوئیچ پرداخت کارتی شاپرک، سامانه جامع مدیریت پذیرندگان شاپرک، سامانه تابش، سامانه شاپرک من و سامانه تسویه پرداختیاران.

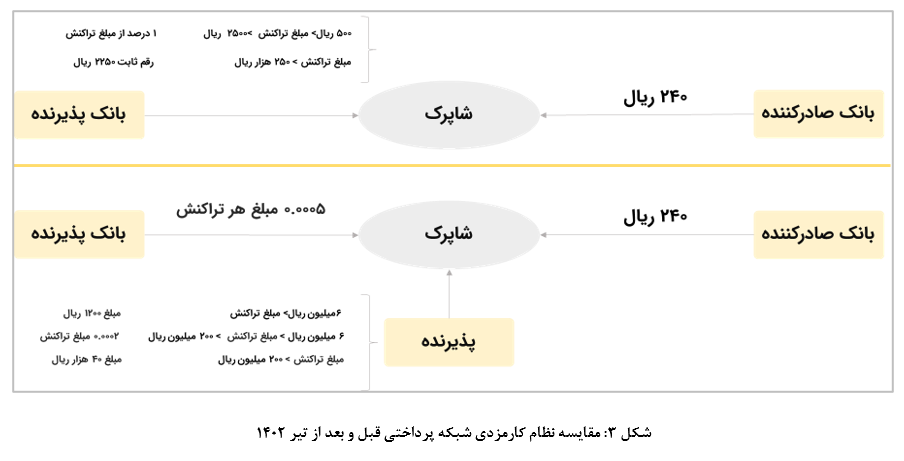

پس از گذشت ۱۲ سال از فعالیت شاپرک و ۱۲ شرکت دارنده مجوز PSP، نظام کارمزدی شبکه پرداخت اصلاح و مقرر شد پذیرنده به عنوان خدمتگیرنده از این شبکه در کنار بانک صادرکننده و بانک پذیرنده بابت هر تراکنش و متناسب با مبلغ آن کارمزد خود را پرداخت کند. در واقع بانک مرکزی در ۱۷ اریبهشت ماه ۱۴۰۲ کارمزد جدید خدمات پرداختی را اعلام کرد. در شکل زیر به مقایسه مدل پیشین کارمزد شبکه پرداخت که تا تیر ماه سال ۱۴۰۲ در حال اجرا بود و مدلی که در حال حاضر در حال اجرا است میپردازیم.

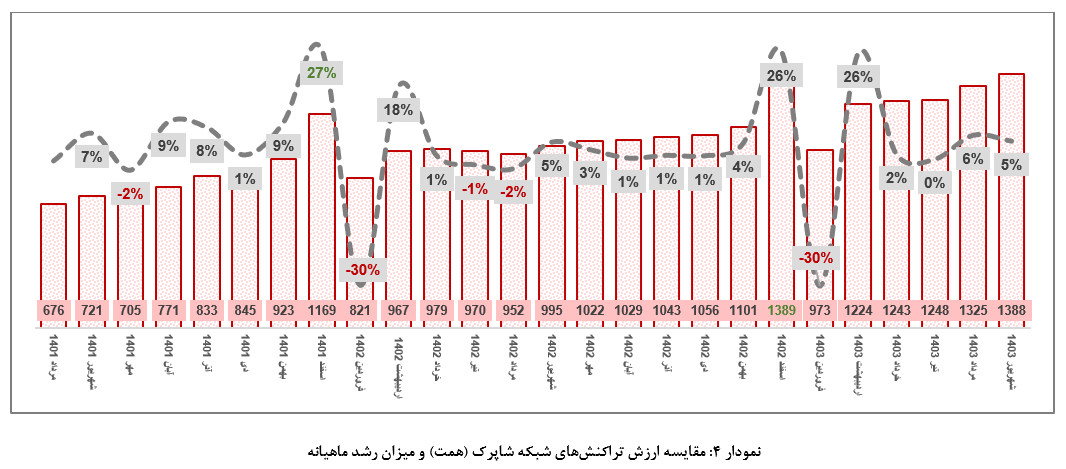

بر اساس گزارش سالانه عملکرد شبکه پرداخت الکترونیک کشور که توسط شاپرک منتشر شده، در سال ۱۴۰۲ رشد قابل توجهی در حجم و ارزش تراکنشهای الکترونیکی دیده میشود. این گزارش نشان میدهد که مجموع تراکنشهای شبکه پرداخت در سال ۱۴۰۲ به بیش از ۴۹ میلیارد فقره رسیده است که ارزشی بالغ بر ۱۲ هزار و ۳۲۲ هزار میلیارد تومان را در بر میگیرد.

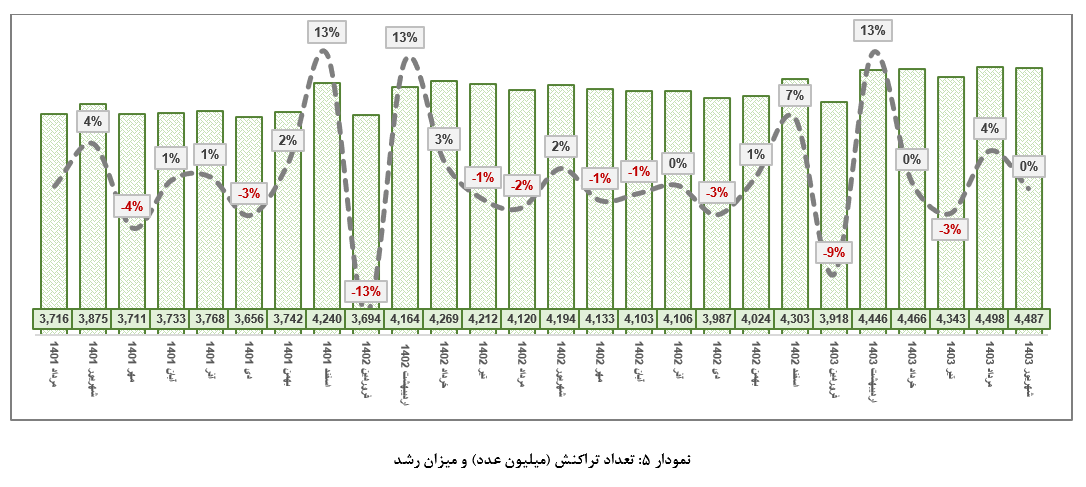

در ادامه به بررسی تعداد و ارزش تراکنشهای شاپرکی به مدت ۲۶ ماه از مرداد ۱۴۰۱ تا شهریور ۱۴۰۳ خواهیم پرداخت:

مقایسه آماری سال ۱۴۰۲ نسبت به سال ۱۴۰۱ حاکیت از رشد ۱۰.۴۲ درصدی در تعداد تراکنشها و افزایش ۳۳ درصدی در ارزش دارد؛ در زمینه زیرساختهای پرداخت، تا پایان اسفند ۱۴۰۲، بیش از ۱۱.۷ میلیون دستگاه پذیرنده در سراسر کشور مستقر شده است. توزیع این ابزارها به شکلی است که حدود ۹۰ درصد آنها را کارتخوانهای فروشگاهی تشکیل میدهند، در حالی که سهم ابزارهای پذیرش اینترنتی (IPG) و موبایلی به ترتیب ۹.۹۶ و ۰.۰۶ درصد است.

تحلیل عملکرد هر یک از ابزارهای پذیرش نشان میدهد که کارتخوانهای فروشگاهی همچنان پرکاربردترین ابزار پرداخت است که ۹۱.۹۰ درصد از کل تراکنشهای سال ۱۴۰۲ را به خود اختصاص دادهاند؛ با این حال، این سهم نسبت به سال قبل اندکی کاهش یافته است. سهم ابزارهای پذیرش اینترنتی (IPG) نیز افزایش یافته و سهم ابزارهای موبایلی کاهش اندکی را تجربه کرده است (گزارش اقتصادی سالانه شاپرک از عملکرد شبکه پرداخت در سال ۱۴۰۲).